一、经贸问题暂缓,仍待政策加码

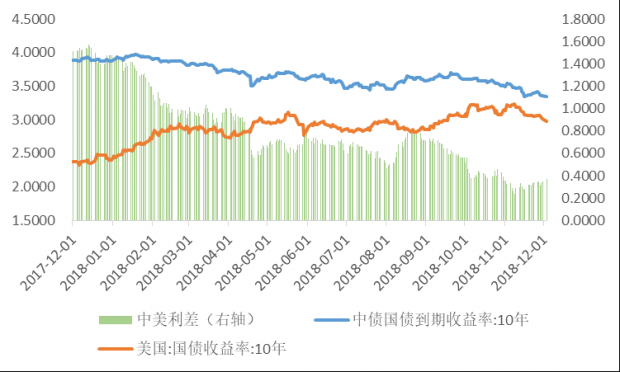

11月底美联储的鸽派加息立场使得市场对明年美国加息次数预期下降,全球股市普涨,国债收益率继续下行。美联储加息放缓将使美元不在持续强势,人民币贬值压力减弱,同时有利于缓解不断缩窄的中美利差,为之后国内货币政策保持宽松提供了空间。G20峰会后,美国表示暂不对基础中国的2000亿美元产品加征关税,中美经贸问题暂时缓解,市场情绪有所修复,次日国内股市大涨。但同时应该注意到美国亦对中国提出一系列要求,中美经贸问题长期存在,且国内经济下行预期并未根本逆转。

11月中国制造业PMI跌至2016年以来新低,反映了当前经济状况并不乐观;非制造业PMI尤其是建筑业PMI仍处于景气区间,反映房地产投资和基建投资较为稳定。11月PMI 两大价格指数出厂价格指数和原材料购进价格指数较10 月分别回落近6个和8个点至46.3%和50.3%。需求疲弱以及月内大宗商品暴跌构成主要影响,未来PPI下行速率或将加速。而随着蔬菜价格供给回升,蔬菜及猪肉价格有所回落,因此短期内通胀升温预期减弱,通胀对货币政策不构成约束。考虑到明年经济下行压力依旧较大,房地产放松可能性小,未来政府或仍将通过基建补短板等政策托底国内经济。截至12月4日,央行已连续28个交易日未开展逆回购,表明市场资金依旧宽裕,资金淤积在银行体系,宽信用的传导仍有待解决,因此在宽信用目标指引下,央行有可能再次定向降准,货币将持续宽松,有利于债牛持续。

往后看,外围压力在11月份有所减弱,经贸问题缓解的利好已传导至股市,但国内经济下行压力仍在,政策传导仍不通畅,年内改革开放40周年庆典、四中全会以及中央经济工作会议或继续释放利好,减税减费方案也有望出台,市场偏好提升仍待利好政策加码。

二、大类资产观察与思考

债券市场资金面方面,央行在整个11月未开展逆回购操作,表明央行认为目前流动性较宽松,同时避免资金淤积在银行体系,希望将资金引流到中小微企业,短端利率下行承压,近期资金利率DR007和R007走高属于市场对此的正常反应。上周央行继续暂停公开市场操作,有1000亿国库定存到期,但月末财政资金投放形成对冲,资金面整体依旧宽裕。近两周除R1M下降,银行间质押回购利率和上交所质押回购利率均呈现上升趋势,且短端利率上行明显;近两周1M存单发行利率显著走高,上升63BP,其余期限同业存单利率变化不大,随着跨年压力接近,1M 期限同业存单利率上行空间较大。本周四央行公开市场有1880亿元MLF到期,预计央行将全部续作以提供中长期流动性。11月中旬受金融数据走弱的影响,十年国债和国开债收益率均突破关键点位,下行幅度较大,中美短端利差也出现倒挂。当前市场一致看好债市,但前期市场形成的一致预期透支利好,而增量利好暂时难觅。上周三美联储鸽派言论后国内债市走强,但G20峰会中美经贸问题暂时缓解以及人民币汇率企稳打击了债市看多情绪,短期来看债市将经历一波震荡调整。中长期来看国内经济下行压力并未缓解,当前国内基本面和政策环境依然对长端利率下行有支撑,在社融数据企稳之前,央行可能再次降准维持资金面宽松,债券收益率仍有下行空间。信用债方面受前期利好政策影响,民企利差小幅缩窄,城投债继续回暖。建议关注具有区域优势资质较好的中低等级城投债以及受益于CRM等政策的龙头民企债。

图1:中美利差维持在较低水平

资料来源:Wind,IMI

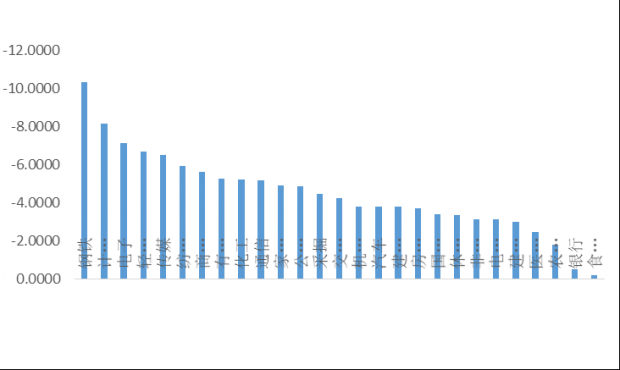

权益市场方面,11月后两周A股市场跌幅较大,上证综指跌4.3%,27个行业全部出现下跌,11月上旬的涨幅在11月后两周全部吞没,表明市场信心较弱。11月底以来内外部利好不断,外部来看,美联储主席鸽派表态暗示明年美国加息次数或将减少,G20峰会上中美两国领导人会晤后达成共识,暂时停止对2000亿美元商品加增关税,经贸关系有所缓解;国内方面《商业银行理财子公司管理办法》允许理财子公司直接投资股市将给市场带来增量资金,股指期货松绑也有利于长期资金入市。短期市场情绪有所好转,上证综指也在周一大涨2.57%,创业板涨3.26%。但中长期来看,中美经贸问题尚未解决,美国要求中国缩减贸易不平衡问题以及在90天的阶段缓和期内在知识产权保护、网络入侵等问题上达成协议,同时特朗普的反复无常的行事风格,不排除未来继续对我国施压,而从国内基本面数据来看国内经济下行压力依然存在,企业盈利难以出现扭转。因此仍建议控制好风险,从受益于国内政策的龙头企业挖掘机会。

图2:11后两周各板块均下跌

资料来源:Wind,IMI

商品方面,11月份原油价格大幅下跌,月跌幅高达22%。美国总统特朗普多次表示希望油价下跌进而施压产油国并获得成效。在上周G20峰会上,普京和沙特王储“哥们般击掌”引发关注,之后双方表示同意延长减产协议,这一表态也为下周在维也纳会议上达成协议打开了大门,OPEC成员国将在12月6日于维也纳举行会议,商讨原油政策的走向,原油价格或将有所反弹。螺纹钢现货价格在经历了11月份的暴跌之后在月初有所反弹,期货亦探底回升,钢价下跌风险基本已释放,钢材库存去化良好,12月高炉厂增加检修及限产因素,预计未来钢价有望继续反弹。上周美联储主席鲍威尔的鸽派讲话对黄金价格产生了一定支撑,未来美国经济存在下行压力叠加欧洲局势不明朗仍有助于黄金表现。

汇率方面,11月初以来中美一年期国债收益率倒挂,但人民币贬值压力明显减轻,全月美元兑人民币汇率处于震荡整理格局。而G20峰会后中美经贸问题缓和降低了人民币贬值压力,本周一人民币汇率大幅反弹,涨破6.9关口。同时明年美联储加息压力较大,因此我们仍认为人民币贬值压力无需过度担忧。

作者:

孙超,中国人民大学国际货币研究所(IMI)研究员

崔志威,中国社会科学院研究生院

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号