一、怎样看待2019年“货币-信用”的纠结?

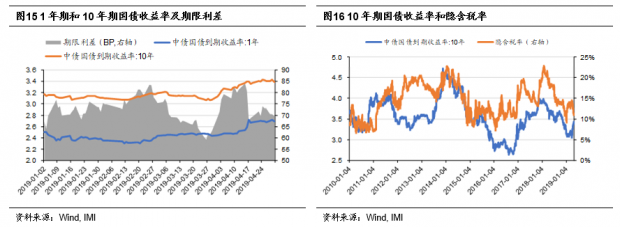

3月PMI数据公布后,10年期国债收益率显著上行,期限利差显著扩大;4月中旬央行公布了3月社融和M2数据,当月新增社融同比增长80.41%,其中狭义非标同比降幅有所放缓,当月新增人民币贷款同比增长71.42%,2019年前3个月社融累计同比增长40.04%,其中新增人民币贷款累计同比增长29.75%,均超市场预期。此外,3月工业增加值等指标均超市场预期,市场担忧经济回暖导致货币政策取向边际变化,4月10年期国债收益率震荡上行。

纠结时期,怎样看待货币政策的边际变化?长期来看,经济增长、物价稳定、就业充分等是货币政策的最终目标;短期来看,经济周期波动、市场流动性水平均会对货币政策产生扰动。央行多次强调货币政策稳健中性的取向不会变,但复盘历史上中国不同经济环境中信用和货币松紧情况,我们发现货币政策工具、市场流动性水平和传导机制均存在明显差异,进而对实体经济表现产生影响。4月25日国务院政策例行吹风会上,孙国峰表示,稳健货币政策总体上力度得当、松紧适度;人民银行副行长刘国强表示,判断货币政策要关注“松紧适度”,判断“松紧适度”可以直接去看流动性。我们认为,流动性可以分为货币供应造成的流动性、金融市场的流动性和资产的流动性。我们认为,经济发展情况是货币政策取向之锚,而货币政策实施最重要的参与者是中央银行和商业银行,货币供应的流动性首先影响商业银行的流动性,再通过货币市场和信贷市场两个主要渠道影响经济发展。因此,判断当前货币政策取向的边际变化,可以通过分析经济发展周期、货币供应水平和商业银行流动性来实现。

货币流动性和经济发展:货币缺口和产出缺口的估算

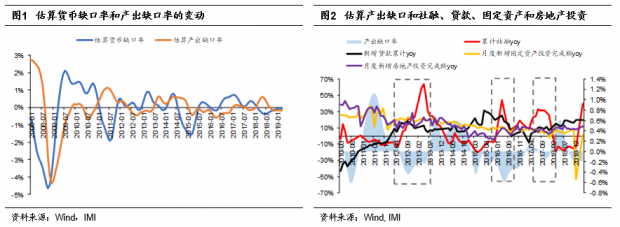

此处我们用HP滤波方法估算货币缺口来衡量货币的流动性,估算产出缺口来衡量经济发展的相对水平。从图1中可以发现,2008、2011、2015和2018年出现了持续时间较长的负货币缺口,大部分情况下货币缺口为正,估算的货币缺口率平均值为-0.15%;从货币缺口和产出缺口之间的关系上看,除了2008-2009年后经济危机时期,大部分情况下正产出缺口都与负货币缺口向对应,2015年后,随着利率市场化推进和创新型货币政策工具陆续设立,货币政策的适应性、前瞻性和灵活性有所增强,产出缺口和货币缺口的波动性均显著放缓,相机决策和逆周期调节初现成效。分析产出缺口和信贷、投资的关系,可以发现2008年经济危机后,中国主要经历了三轮信贷扩张周期,分别为2012-2013年、2016-2017年和2017-2018年。其中,2012-2013年和2017-2018年信贷快速扩张后,产出缺口由负转正,2016-2017年快速增长的社融对产出缺口的正向影响相对较低,贷款增速震荡向下拖累信用扩张,而同期固定资产投资完成额和房地产投资完成额增速无明显变化,表明资金也未全面涌入房地产市场。我们认为,2016-2017年期间存在正向的货币缺口,表明货币较为宽裕;而同期信用扩张对产出缺口的正向影响较低,与贷款增速下行和金融市场资金套利空转有关。

金融市场流动性:商业银行作为“流动性中枢”

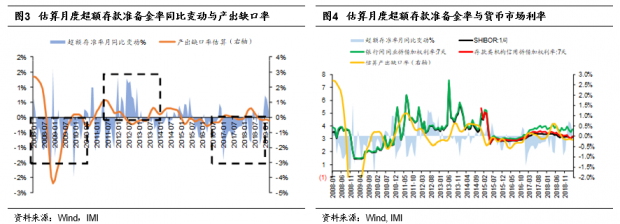

商业银行既是货币政策传导机制中的重要一环,又是货币市场和债券市场的重要参与者,同时还均有信用创造的职能,中央银行的货币政策操作首先会影响商业银行的流动性水平,进而通过各种渠道放大对实体经济的影响。为衡量商业银行的流动性水平,我们估算了商业银行月度超额存款准备金率,背后的原因是,存款准备金制度是央行重要的货币政策工具之一,对货币扩张具有较强的作用,当央行降低法定存款准备金率时,在其他条件不变的情况下,商业银行超额存款准备率上升,可贷资金和可投资金增加,流动性改善,反之亦然。从数据取得方面来看,总存款准备金体现在央行月度资产负债表“其他存款性公司存款”科目中,数据频率较高、可得性、客观性较好;总存款体现在金融机构信贷收支表;央行会按季度公布商业银行超额存款准备金率。因此,从理论上和操作上,商业银行超额存款准备金率是衡量商业银行流动性水平较合理的指标。

分析估算的月度超额存款准备金率同比变动情况,可以将商业银行流动性水平大致划分为三个周期:2008-2010年、2012-2013年和2017-2019年。第一个周期中,中国经济受到国际次贷危机影响,商业银行超额存款准备金率快速下降,同期货币缺口显著为负。2012-2013年估算的超额存款准备金率处于相对较高水平,商业银行流动性充足,同期货币市场利率较低,而在超额存款准备金率同比下降时期,还出现了货币市场“钱荒”的现象。2017-2018年超额存款准备金率处于较低水平,同期货币市场利率震荡向上,但并未重复历史上典型的钱荒现象。考虑到央行支付清算效率提高和存款准备金考核方法变革均会降低商业银行超额存款准备金率水平,用超额存款准备金率分析可能会低估商业银行整体的流动性水平。但同时我们也观察到,超额存款准备金率处于较高水平时,货币市场流动性往往较为充裕,反之则可能导致货币市场利率短期内冲高。

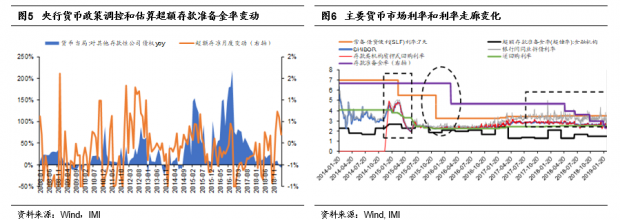

此外,随着央行创新型货币政策工具的推出,货币政策对货币市场流动性的影响越来远大。央行资产负债表中“对其他存款性公司债权”往往反映了MLF等货币政策工具创造的货币量。如图5所示,2015-2017年后该科目余额同比增速较高,商业银行超额存款准备金率波动幅度和取值中枢有所下降,货币市场利率也难以再现2011-2013年间巨大的振幅。

综上,我们认为,2012-2013年处于宽货币、宽信用时期:同期货币缺口为正,商业银行流动性较为充裕,社融增长迅速,信贷增长平稳,众多因素共同导致2013-2015年产出缺口转正。2016-2017年,信用从偏宽转向偏紧,货币由偏紧转向偏松:同期货币缺口由负转正,商业银行超额存款准备金率仍处于较低水平,经济方面平均产出缺口平均为-0.37%,处于历史较低水平,信贷增速下降,非标支撑社融增长。2017-2018年,信用从偏紧转向偏松,货币流动性分化:同期货币缺口均值为0.34%,小幅为正,商业银行超额存款准备金率同比下降,信贷增速有所提高,前半年间非标进一步支撑社融提高。但同时也要看到,2017年后半年到2019年,金融去杠杆和供给侧改革快速推进,资金空转和同业套利现象有所缓解,非标迅速萎缩,进而对2018年后整体的信用扩张和经济产出带来负面压力,而2018-2019年整体的货币环境偏紧,货币缺口为负,商业银行超额存款准备金率处于较低水平。

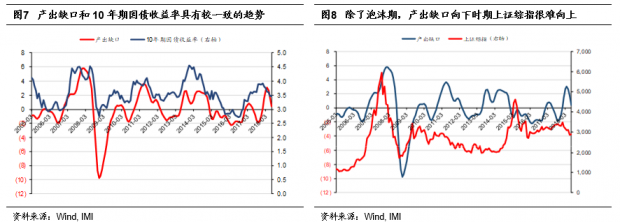

回到2019年纠结的“货币-信用”主题。我们认为,2019年处于信用修复期,信贷增速企稳,需关注非标融资的边际变化:历史上看,非标和信贷共同显著影响社融增速,而产出缺口回升往往滞后于社融增速回升。货币流动性上看,货币缺口回升至0附近,商业银行超额存款准备金率同比回升,货币流动性处于边际放松的区间,考虑到宏观经济回暖的迹象并不牢固,DR007存在向下震荡的可能。但同时,应关注到,在大多数情况下,10年期国债往往和产出缺口具有较一致的变动趋势,若社融和信贷增速筑底企稳,产出缺口向上回升,10年期国债收益率可能存在向上的压力。

二、资产表现及大类资产配置观察

权益市场: 蓝筹领跑,分化加剧

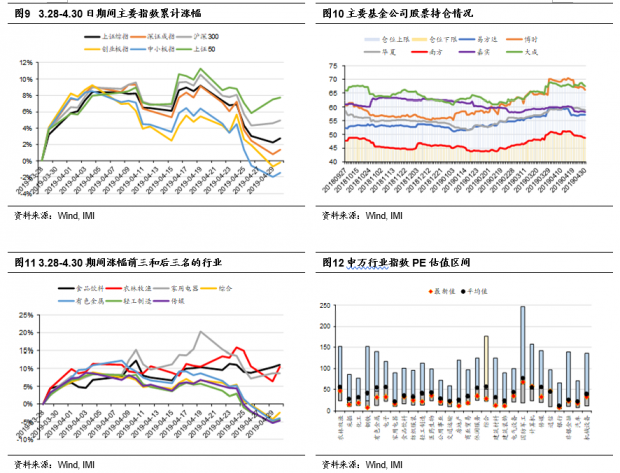

3月28-4月30日以来,A股大盘指数表现强于中小盘,行业表现分化加剧,涨幅前三名的行业为食品饮料、家用电器等消费行业,前期表现突出的传媒、计算机等板块近期表现有所回落。从PE估值上看,采掘、钢铁、房地产、银行等行业PE估值处于历史底部,部分行业如国防军工、农林牧渔等PE估值处于历史中位数附近,略低于历史均值,整体PE估值仍处于历史低位,前期超跌行业仍有反弹空间,需关注标的后期业绩确定性及表现。

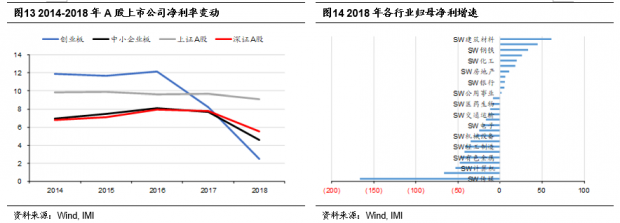

4月底上市公司2018年财报和2019年一季报密集公布。整体上看,2018年A股上市公司营收同比增速显著放缓,中小板、创业板和深证A股上市公司平均归母净利同比增速为负,上证A股平均归母净利同比增速小幅为正,净利率上,2018年全部A股净利率均明显下滑,其中创业板下滑趋势更加明显。2019年一季报表明,创业板和中小板2019年一季度归母净利同比增速仍为负值,但上证A股和深证A股均同比正增长,表明2019年一季度规模更大的蓝筹股业绩率先改善。展望2019年,我们认为三四季度部分行业如汽车、电子、计算机、传媒等板块利润表和资产负债表有望明显改善,配置上建议关注业绩较为确定的行业蓝筹和前期超跌的板块。

第十一轮中美经贸磋商到来之际,警惕贸易战反复对权益市场风险偏好的影响。2018年6月以来中美贸易摩擦不断,一度扰动A股投资者情绪。2019年3月1日,美国贸易代表办公室宣布对2018年9月起加征关税的商品,继续将关税保持在10%,在随后的第十轮中美经贸磋商中也取得了明显的进展,支撑A股风险偏好回升。考虑到特朗普政府擅于通过反复不定的政策来为美争取谈判利益,美发起贸易战名义上为了缩减贸易逆差,实际上为了阻碍中国产业升级和制造业发展,应警惕贸易战结果反复在短期内对A股情绪带来的负面影响。

债券市场: 国债收益率向上,低等级信用利差仍处高位

4月初以来,10年期国债收益率震荡上行,10年期和1年期国债期限利差显著上升后有所回落,10年期国债和国开债隐含税率下降至11.2%。

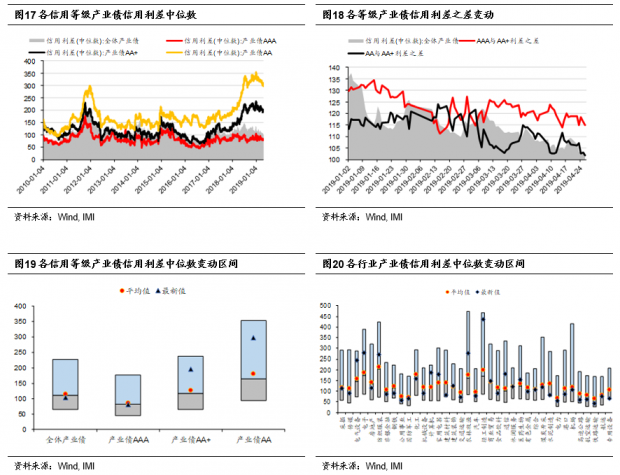

信用债方面,全体产业债信用利差中位数处于历史较低水平,但AA+和AA等级信用利差处于历史较高水平。信用利差中位数变动方面,4月产业债信用利差整体向下,不同等级之间利差差距有所收敛。行业分布上,部分行业如轻工制造、农林牧渔、电子等信用利差处于历史高位。信用利差处于显著高位的行业可能存在利差回调的机会。

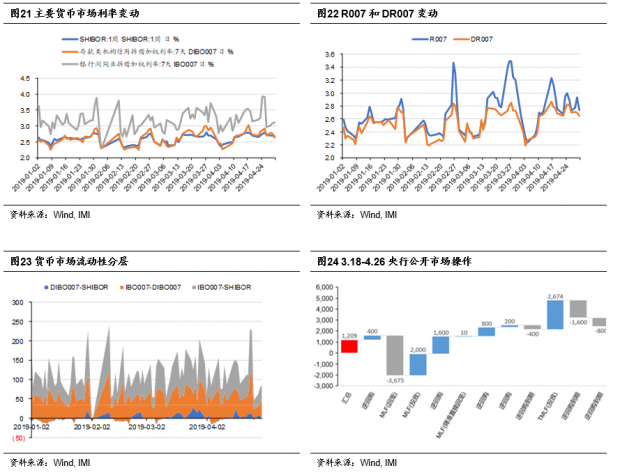

流动性方面,4月初R007和DR007显著上升,后半月震荡向下,货币市场利率中枢上移。4月央行公开市场操作明显多于三月,4月24日央行重启TMLF操作,向市场投放2674亿元,操作利率为3.15%,一定程度上缓解了市场上关于货币政策边际收紧的预期。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号